Норвежский пенсионный фонд

⭐️ Норвежский фонд будущих поколений. Как сделать такой фонд своими руками? 🪜🔨

- 21 октября 2025, 09:20

- |

Разбираем историю норвежского пенсионного фонда, плюсы и минусы, считаем их деньги. Можно ли повторить успех? 🐮сколько корова дает молока (среднегодовая доходность активов) считали здесь👈

📘 История и идея

Фонд был учреждён как инструмент сохранения доходов от добычи нефти и газа, чтобы богатство страны служило не только нынешним, но и будущим поколениям. Первые деньги поступили в 1996 году. Ирония в том, что нефтегазовые доходы затем инвестируются исключительно за пределами Норвегии и в самых разных активах вне нефтяной отрасли. Двойная диверсификация: деньги от норвежской нефти инвестируются во всё, кроме нефти, и кроме Норвегии. И это не вредительство, а решает сразу много проблем. И диверсификация, и снижение инфляции (если бы такие деньги вкладывались в Норвегии, то была бы рекордная инфляция)

( Читать дальше )

- комментировать

- 4.6К | ★7

- Комментарии ( 73 )

Выйти на пенсию всей страной или "тяжелые" будни Государства-Рантье

- 26 февраля 2024, 13:45

- |

В декабре 2023 года руководство Пенсионного фонда Норвегии, известного в мире как крупнейший государственный инвестиционный фонд, заявило, что сумма активов фонда в долларовом эквиваленте достигла 1.5 трлн долларов.

В начале 1990-х фонд был создан как капитал для будущих поколений норвежцев, создаваемый за счет бюджетных профицитов, вызванных доходом с добычи нефти, обнаруженной в крупных объемах в конце 1960-х. С 1990 года ВВП Норвегии стал расти значительно сильнее соседних стран, что породило крупный бюджетный профицит, направляемый частично в фонд на инвестиции — главным образом, в акции и облигации.

На настоящий момент около 71% активов фонда занимают акции (интересно, что доли в портфеле не всегда повторяют соотношение акций в индексах соответствующих стран) более 8 800 компаний из 65 стран мира (включая, кстати, РФ — ключевые акции индекса Мосбиржи в портфеле тоже есть).

Ещё 27% активов — государственные и корпоративные облигации почти 1400 эмитентов.

Недвижимость занимает около 2% портфеля — и это исключительно Западные страны.

( Читать дальше )

Норвежский пенсионный фонд - интервью исполнительного директора на русском.

- 22 декабря 2023, 00:13

- |

Джентльмен на фото — Николай Танген, он является исполнительным директором суверенного фонда Норвегии. Фонд огромен — 1.4 триллионов долларов активов, владеет 1.5% всех акций на планете и финансирует 30% бюджета Норвегии.

Послушать в браузере либо скачать интервью на русском языке можете по этой ссылке. (файл весит 41 Мб)

Мне тема норвежского пенсионного фонда интересна, поэтому если есть доступная информация, старюсь ее изучить. Я узнал про интервью от Buffett.Online (телеграмм канал). Интервью свежее (24 нояб. 2023). Перевел его через нейросеть, послушал и делюсь с вами.

Тайм коды:

01:01 Николай Тангенс, главный исполнительный директор Norges Bank Investment Management

03:06 Ранний этап карьеры инвестора

06:50 Изучение истории искусств

08:58 Возвращение в бизнес и создание компании

10:09 Инвестирование и психология

12:34 Образование и социальная психология

15:41 Оценка эффективности и предвзятость

17:57 Быть сторонником противоположного мнения

( Читать дальше )

Вот это бл** профессионалы, а результаты как у любителей! Норвежскому фонду благосостояния не хватает уверенности в себе и своей способности принимать правильные финансовые решения

- 24 октября 2023, 11:07

- |

Именно так сказали бы о непрофессионалах, когда они получают убытки.

Норвежский суверенный фонд благосостояния стоимостью 1,4 трлн долларов, крупнейший в мире, сообщил об убытках в размере 374 млрд норвежских крон (33,80 млрд долларов) в третьем квартале 2023 года из-за падения стоимости всех классов активов, говорится в сообщении во вторник.

Доходность инвестиций фонда составила минус 2,1% за период с июля по сентябрь, что на 0,17 процентных пункта выше, чем доходность базового индекса фонда.

«На фондовом рынке наблюдался более слабый квартал по сравнению с двумя предыдущими кварталами. Особенно негативно на доходность повлияли технологические, промышленные и потребительские секторы», — говорится в заявлении заместителя генерального директора Тронда Гранде.

Фонд инвестирует доходы норвежского государства от добычи нефти и газа в акции, облигации, недвижимость и проекты по возобновляемым источникам энергии за рубежом. Фонд владеет долями в более чем 9200 компаниях по всему миру, владея 1,5% всех акций, котирующихся на бирже. К концу сентября фонд инвестировал 70,6% своей стоимости в акции по сравнению с 71,3% тремя месяцами ранее.

( Читать дальше )

Пенсионный фонд Норвегии - Прибыль 6 мес 2023г: $139,516 млрд; Стоимость фонда $1,422 трлн

- 29 сентября 2023, 06:15

- |

Высокая доходность в первом полугодии

В первом полугодии 2023 года Государственный пенсионный фонд Global вернул 10,0 процентов, что эквивалентно 1,5 триллиону крон.

Oslo, Norway – 16 August 2023 — Government Pension Fund Global, опубликовал ключевые показатели первого полугодия 2023г, завершившегося 30 июня 2022 года.

Доходность инвестиций фонда в акционерный капитал составила 13,7 процента, доходность инвестиций с фиксированным доходом составила 2,2 процента, тогда как инвестиции в недвижимость, не зарегистрированную на бирже, принесли -4,6 процента. Рентабельность незарегистрированной инфраструктуры возобновляемых источников энергии составила -6,5 процента.

Доходность фонда была на 0,23 процентных пункта меньше, чем доходность эталонного индекса, что эквивалентно -33 миллиардам крон.

«Фондовый рынок был очень сильным в первой половине года после слабого 2022 года. В частности, акции технологических компаний продемонстрировали значительный рост, в основном обусловленный повышенным спросом на новые решения в области искусственного интеллекта», — говорит генеральный директор Norges Bank Investment Management Николай Танген (Nicolai Tangen).

( Читать дальше )

Норвежский Пенсионный Фонд (GPFG) - Стоимость активов по итогам 6 мес 2022г: $1,188.20 трлн

- 22 августа 2022, 11:14

- |

Government Pension Fund Global (GPFG)

Общий долг FY – 31.12.2019г: NOK 367,015 млрд

Общий долг FY – 31.12.2020г: NOK 431,983 млрд

Общий долг FY – 31.12.2021г: NOK 640,706 млрд = $72,664 млрд

Стоимость фонда FY – 31.12.2018г: NOK 8,256 трлн = $947,636 млрд

Стоимость фонда 6 мес – 30.06.2019г: NOK 9,162 трлн

Стоимость фонда FY – 31.12.2019г: NOK 10,088 трлн = $1,145.06 трлн

Стоимость фонда 6 мес – 30.06.2020г: NOK 10,400 трлн

Стоимость фонда FY – 31.12.2020г: NOK 10,914 трлн = $1,272.43 трлн

Стоимость фонда 1 кв – 31.03.2021г: NOK 11,034 трлн = $1,288.33 трлн

Стоимость фонда 6 мес – 30.06.2021г: NOK 11,673 трлн = $1,361.85 трлн

Стоимость фонда 9 мес – 30.09.2021г: NOK 11,674 трлн = $1,345.33 трлн

Стоимость фонда FY – 31.12.2021г: NOK 12,340 трлн = $1,399.51 трлн

Стоимость фонда 1 кв – 31.03.2022г: NOK 11,657 трлн = $1,347.66 трлн

Стоимость фонда 6 мес – 30.06.2022г: NOK 11,657 трлн = $1,188.20 трлн

GPFG – Вложения Государственного Глобального Пенсионного Фонда Норвегии

Период * Доля портфеля в акциях * Фиксированный доход * Недвижимость

2018 г * NOK 5,477 трлн (66,3%) * NOK 2,533 трлн (30,7%)* NOK 246 млрд (3,0%)

6 м 19 * NOK 6,349 трлн (69,3%) * NOK 2,565 трлн (28,0%) * NOK 247 млрд (2,8%)

2019 г * NOK 7,145 трлн (70,8%) * NOK 2,670 трлн (26,5%) * NOK 273 млрд (2,7%)

6 м 20 * NOK 7,238 трлн (69,6%) * NOK 2,870 трлн (27,6%) * NOK 291 млрд (2,8%)

2020 г * NOK 7,945 трлн (72,8%) * NOK 2,695 трлн (24,7%) * NOK 273 млрд (2,5%)

6 м 21 * NOK 8,452 трлн (72,4%) * NOK 2,925 трлн (25,1%) * NOK 281 млрд (2,4%)

2021 г * NOK 8,878 трлн (72,0%) * NOK 3,135 трлн (25,4%) * NOK 312 млрд (2,5%)

1кв-22 * NOK 8,262 трлн (70,9%) * NOK 3,066 трлн (26,3%) * NOK 315 млрд (2,7%)

6 м 22 * NOK 7,986 трлн (68,5%) * NOK 3,304 трлн (28,3%) * NOK 354 млрд (3,0%)

( Читать дальше )

Норвежские пенсионеры стали богаче ещё на 1,5 трлн крон - как им это удалось

- 04 февраля 2022, 13:11

- |

Норвежский пенсионный фонд отчитался за 2021 год, и я представляю вам новый пост в цикле «Пенсионный фонд здорового человека vs Пенсионный фонд курильщика».

Пенсионный фонд здорового человека

Пенсионный фонд здорового человека начал свою активную инвестиционную деятельность в 1990-х годах. Дело в том, что Норвегия — это тоже страна-экспортер нефти, экономика которой сильно зависит от экспорта энергоресурсов. Первую нефть на шельфе Северного моря они начали добывать в 1960-х, и к 1990-м годам назрел вопрос: как грамотно распоряжаться сверхдоходами от добычи нефти — так, чтобы перенести эти доходы в будущее и чтобы следующие поколения могли воспользоваться этим богатством?

Дело в том, что к середине 1990-х с инфраструктурой внутри страны был уже наведен порядок, у людей была работа, и уровень жизни был высоким, а вложения в национальную экономику могли создать риск «огосударствления». Если государство скупит бизнесы внутри страны (или доли в бизнесах) — ничего хорошего из этого не выйдет. Так что единственно верным решением для норвежцев стали инвестиции в бизнесы в других странах.

( Читать дальше )

Позиции Норвежского пенсионного фонда по России 2020

- 25 февраля 2021, 13:46

- |

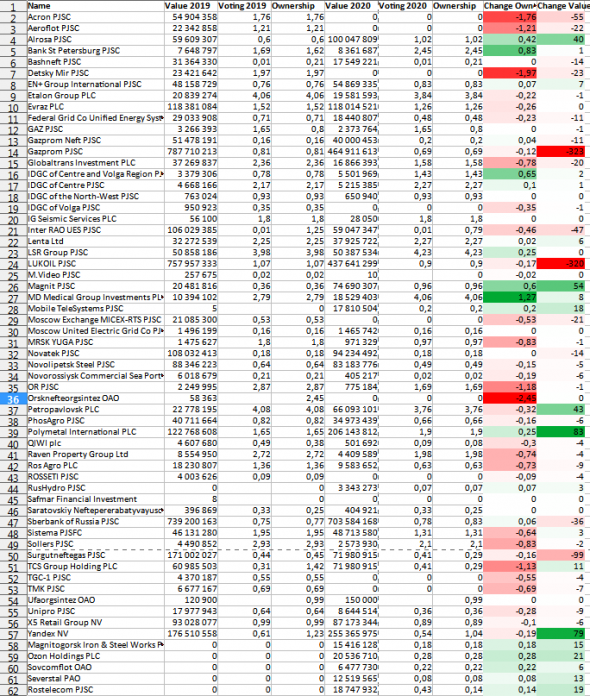

Опубликованы позиции Норвежского пенсионного фонда по состоянию на 31.12.2020 г… Смотрим что изменилось за год.

В 2020 г. инвестиции в ОФЗ значительно снизились с $2,3 млрд до $785 млн. Тут ничего неожиданного, стратегия фонда на 2020-2020 г. предусматривала сокращение облигаций развивающихся стран в 2 раза, до 5% от портфеля. По РФ сокращение произошло более значительное.

Изменение по акциям в таблице. Столбцы Value 2019/2020- стоимость доли, столбец Change Value- изменение стоимости доли в $млн, Voting и Ownership — доля владения в компании

Полностью вышли из Акрона, Аэрофлота, Детского мира, Мосбиржи, Россетей, ТГК-1, ТМК, увеличили позиции по Алросе, БСП, МРСК Центра и Волги, ЛСР, Магниту, Полиметаллу, купили Совкомфлот, Озон, Севсталь, ММК, Ростелеком. Стоимость портфеля российских акций на конец 2020 г. всего $3.4 млрд.

В общем, ничего особо не заработали и даже слили.

Как нас вводят в заблуждение СМИ: Норвежский суверенный фонд опубликовал данные за 2020 год

- 25 февраля 2021, 11:12

- |

Похоже, никому в этом мире верить нельзя. В начале 2021 года по всему миру прокатилась новость от «надёжных источников в Bloomberg» о том, что Норвежский суверенный фонд продал весь нефтегазовый сектор из своего портфеля!

На первой странице гугла я встретил статьи от Интерфакса, РБК, Коммерсанта, Медузы и The Bell с заголовком «Суверенный фонд Норвегии продал весь пакет акций нефтяных компаний». Нет, не продал, и это всё фэйк ньюс.

Норвежский пенсионный фонд (он же — Суверенный фонд Норвегии) — это огромный институциональный инвестор, который по итогам 2020 года отчитался о том, что инвестирует уже более $1 трлн в 9123 компании по всему миру.

Ещё тогда меня удивила такая цитата у наших фэйкоделов:

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал